Bitcoin (BTC) 23 Nisan’da sona eren haftada tahvil getirilerinin yükselmesi ve ABD doları likiditesinin azalması nedeniyle satış baskısıyla karşılaştı.

Bitcoin’de İlgi Neden Azaldı?

Elde edilen verilerine göre, piyasa değerine göre lider durumda bulunan kripto para birimi %9 düşüşle 27.270 dolara gerileyerek Kasım başından bu yana en büyük tek haftalık yüzde kaybını kaydetti. 10 yıllık ABD Hazine tahvilinin getirisi altı baz puan (bps) artışla %3,58’e yükselerek üst üste ikinci haftalık kazancını elde etti ve kripto para birimleri de dahil olmak üzere riskli varlıkların cazibesini azalttı.

Yine paylaşılan verilere göre, parasal sistemdeki dolar arzını takip eden bir gösterge olan USD Likidite Koşulları Endeksi, 6,13 trilyon dolara gerileyerek bir aydan uzun bir sürenin en düşük seviyesine ulaştı. Ayrıca, trader’lar ABD Merkez Bankası’nın (Fed) Mayıs ayında 25 baz puanlık bir faiz artırımıyla sıkılaştırma döngüsüne devam etme olasılığını daha yüksek olarak fiyatladı.

2021’den bu yana, Bitcoin ve daha geniş kripto piyasası, dolar likidite endeksindeki yerel zirveleri ve dipleri yakından takip etti. ABD Merkez Bankası’nın (Fed) bankacılık krizini kontrol altına almak için likidite musluklarını açmasıyla Bitcoin Mart ayının ilk yarısında 28.000 dolara yükselerek dolar likidite endeksini 5,82 trilyon dolardan 6,35 trilyon dolara yükseltti.

Popüler Crypto Is Macro Now haber bülteninin yazarı Noelle Acheson, haber bülteninin hafta sonu baskısında şunu belirtti:

Parasal likidite cephesinde cesaret verici işaretlerin yokluğunda BTC, Pazartesi günkü keskin düşüşünün ardından hafta boyunca aşağı kaymaya devam etti ve diğer büyük hacimli kripto varlıklarını da beraberinde sürükledi. BTC ve diğer varlık grupları zarar gördüğünde daha iyi performans göstermesi gereken bir ‘sigorta’ varlığı olsa da, büyük ölçüde parasal likidite beklentileri tarafından yönlendirilecek olan genel makro ruh halinden hala büyük ölçüde etkileniyor.

Bitcoin’de Yolun Sonu Karanlık Mı?

Paris merkezli kripto veri sağlayıcısı Kaiko’nun makro analisti Dessislava Laneva’ya göre, Bitcoin ve genel olarak finansal piyasalar, ABD’nin borç tavanı sorunu sayesinde yakın vadede artan fiyat türbülansı görebilir.

ABD hükümeti Ocak ayında 31,4 trilyon dolarlık yasal borçlanma limitine ulaşarak hazineyi, hükümetin en az beş ay boyunca yükümlülüklerini yerine getirmesine yardımcı olmak için olağanüstü önlemler almaya zorladı. Bu önlemler aynı zamanda dolar likiditesini artırdı ve riskli varlıkların yükselmesini sağladı.

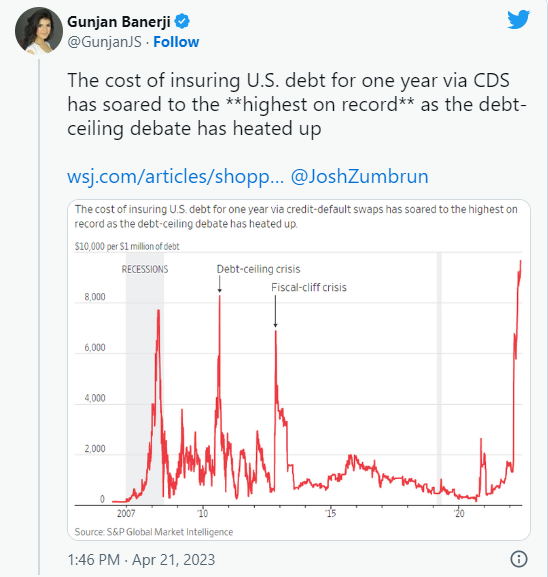

O tarihten bu yana borç tavanı müzakereleri çıkmaza girmiş durumda. Wall Street Journal’a göre, önümüzdeki 12 ay içinde hükümetin temerrüde düşmesine karşı sigortalanmanın maliyetini ölçen bir yıllık kredi temerrüt swapları geçen hafta rekor seviyeye yükseldi.

CDS piyasasındaki mevcut fiyatlama %2’lik bir temerrüt olasılığını gösteriyor. New York merkezli MSCI’nin portföy yönetimi araştırmaları başkanı Andy Sparks WSJ’ye yaptığı açıklamada, bunun finansal bir felaket olabilecek bir şey için rahatsız edici derecede yüksek olduğunu söyledi. Gözlemciler hazinenin Haziran ayında parasının tükenebileceğinden endişe ediyor. Laneva, borç tavanı dramasının kısa vadeli bir dalgalanma kaynağı olduğunu ve piyasaya belirsizlik kattığını belirtti.

Bitcoin hala bir risk varlığı olarak görülüyor ve hisse senetleri bir noktada bir kriz yaşarsa satış baskısıyla karşılaşabilir. Risk varlıkları, Washington’daki bir çıkmazın ülkenin en üst düzey üçlü -A devlet kredi notunu kaybetmesine yol açtığı 2011 borç tavanı draması sırasında büyük yara aldı.

Laneva şunu belirtti:

Yılın ikinci yarısında beklenen bir anlaşmaya varıldığında, Hazine’nin rezervlerini yeniden doldurması gerekecek, böylece likiditeyi azaltacak ve niceliksel sıkılaştırmanın etkisini şiddetlendirecek. Bu durum Fed’i faizleri düşürmeye sevk edebilir, bu da sonuçta risk varlıklarına fayda sağlayacaktır.

Messari’de makro analist olan Tom Dunleavy’e göre, olası bir temerrüt, Mart ayındaki son bankacılık krizi sırasında olduğu gibi Bitcoin’in bir sığınak teklifi aldığını görebilir. Tom Dunleavy sözlerine şunu ekledi:

ABD’nin temerrüde düşmesini pek olası bulmuyorum. Borç tavanı meselesinin bu noktaya gelmeden çözüleceğini düşünüyorum. Eğer ABD temerrüde düşerse ya da bir anlaşma olmadan son tarihe yaklaşırsak bu BTC için son derece olumlu olacaktır. BTC için değer saklama hikayesinin son banka iflaslarıyla daha da sağlamlaştığını gördük. BTC’nin altınla korelasyonu da tüm zamanların en yüksek seviyelerine yakın.