Geçtiğimiz hafta hisse senedi fiyatındaki agresif düşüş bankanın iflasa varacak bir çöküşün ortasında olduğunu zaten söylüyordu. Benzer şekilde Silvergate Bank için de gördük. Üçüncü olarak Signature Bank iflası da gerçekleşti. Üç bankanın da ortak özelliği kriptoyu da içine alan yeni girişimler tarafından tercih ediliyor oluşlarıydı. Peki bu iflasları neden görüyoruz? Bu durum Türkiye’yi ve kripto para piyasalarını nasıl etkiler?

Silicon Valley Bank İflası

ABD tarihindeki en büyük ikinci banka çöküşü olan Silicon Valley Bank‘ın kapatılmasının etkileri bugün de devam ediyor ve uluslararası bankacılık hisseleri düşüş gördü. Avrupa bankacılık hisseleri, ABD mali düzenleyicilerinin SVB’yi kapatması ve mevduatlarını kontrol altına almasıyla Cuma günü %4 düşüşle kapandıktan sonra Pazartesi günü Londra saatiyle sabah 10’da %5,5 düştü. Federal yetkililer kapatılan 3 bankanın müşterilerinin mevduatlarını garanti altına aldıklarını ve ödemede sorun olmayacağını açıkladı. Nitekim dün eğer bu açıklama gelmezse piyasa daha büyük bir çöküş yaşar, devam eden bank run’lar birçok bankanın iflasına neden olur demiştik. O yüzden bugün için atılacak mecburi adımların kripto paralar üzerinde pozitif sonuçlar doğuracağından bahsettik. Öyle de oldu.

Silicon Valley Bank Neden Battı?

Fitz-Gerald Group’un yöneticisi ve trader Keith Fitz-Gerald son verdiği demeçte güncel durumu ele alıyor ve iflasın sorumlusunun kim olduğunu açıklıyor.

“Burada kimin suçlu olduğuna gelince, bence Silicon Valley Bank’da uzun zamandır var olan açgözlülük ve tamahkârlık bunun en büyük sebebidir. Federal Rezerv Kurulu’nun kısmi rezervlerden rezervsizliğe geçmesini sağladık ve bu da SVB gibi bankaların dışarı çıkıp sadece borç vermek yerine varlık satın almaya başlamasına izin verdi. Benim iddiam bankacılığın sıkıcı olması gerektiği, boyanın kurumasını izlemek gibi bir şey olduğu – ve böyle olmadığı her zaman bir sorununuz var demektir. Ne yazık ki olan da bu.”

Geçtiğimiz hafta SVB ülkenin en büyük 16’ncı bankasıydı ve 40 yıldır sorunsuz biçimde faaliyetine devam ediyordu. Kaliforniya merkezli ticari kredi kuruluşu SVB Financial Group’un bir yan kuruluşuydu ve mevduat bakımından Silikon Vadisi’nin en büyük bankasıydı. SVB Financial Group’un elindeki ABD Hazine tahvilleri ve güvenli olarak görülen devlet destekli ipotekli menkul kıymetler gibi varlıklar, Fed’in agresif faiz artırımlarından etkilendi ve değerleri önemli ölçüde düştü.

Şirketin kırılma noktası Çarşamba günü SVB’nin 21 milyar dolar değerindeki menkul kıymetlerini yaklaşık 1,8 milyar dolar zararla sattığını açıklaması ve müşterilerin para çekme ihtiyaçlarını karşılamak ve yeni kredileri finanse etmek için 2,25 milyar dolar toplaması gerektiğini söylemesiyle geldi. Bu haber hisse senedi fiyatlarının düşmesine neden olurken, risk sermayedarları ve diğer mevduat sahiplerinden gelen panik kaynaklı para çekme dalgasını tetikledi. SVB hisseleri bir gün içinde %60 değer kaybetti ve dünya genelinde banka hisselerinde 80 milyar dolardan fazla kayba yol açtı.

Mart Fed Faiz Kararı

Peki agresif faiz artışları 2021 yılında daha az getiri ile tahvil alan SBV dışında kimseyi etkilemedi mi? Silvergate ve Signature Bank da aynı sebepten iflas etti. Hatta Fed’in bile bilançosunda tuttuğu düşük faizli tahvillerde devasa zararı bulunuyor. Bununla birlikte eğer Fed kısa süre içinde kalıcı bir çözüm için elinden geleni yapmazsa onlarca bankanın çorap söküğü gibi çözüldüğünü göreceğiz.

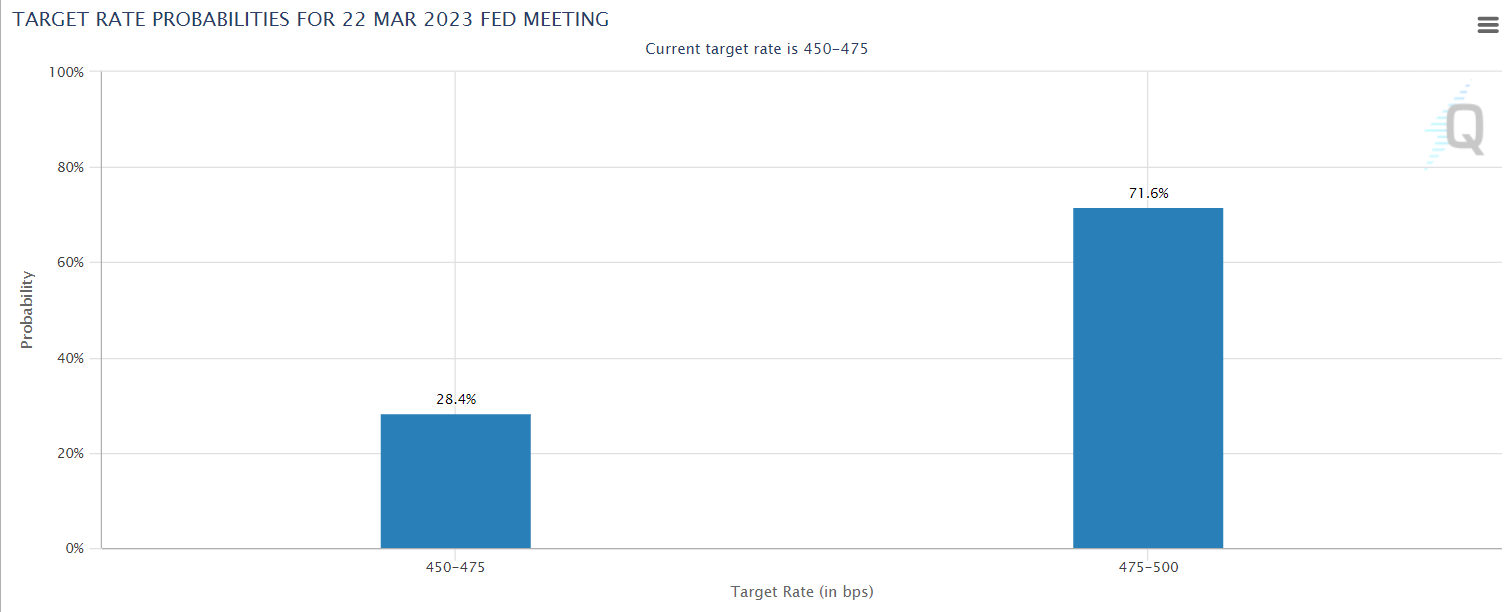

O halde Fed bu ay faiz artışı yapmayacak ve tavanı %6’ya çekme niyetinden vazgeçtiğini açıklayacak. En azından bu kriz durulana kadar bank run’ları önlemek için bunu yapmak zorunda. Piyasa enflasyon verisinin ardından bunu fiyatlamaya başlayabilir. Nitekim bugünden başladı da.