Şüphesiz enflasyon günümüzün en acil küresel ekonomik sorunlarından biri haline gelmiş durumda. Yükselen fiyatlar, dünyanın büyük bir bölümünün hem servetinin hem de satın alım gücünün büyük ölçüde düşmesine neden oldu. Enflasyon kesinlikle ekonomik krizin en büyük itici güçlerinden biri olsa da, köşede daha büyük bir tehlike var: stagflasyon.

Stagflasyon ve Piyasalara Etkisi

İlk olarak 1965’te ortaya çıkan stagflasyon terimi, bir ülke ekonomisinde yüksek işsizlik ve durağan talep ile birlikte sürekli olarak yüksek enflasyon oranına sahip bir ekonomik döngüyü tanımlamak için kullanılır. Terim, 1970’lerde ABD’nin uzun süreli bir petrol krizine girmesiyle popülerlik kazandı. 1970’lerden bu yana, stagflasyon dünyada tekrar eden bir olay oldu. Pek çok ekonomist ve analist, enflasyon ve artan işsizlik oranıyla mücadelenin giderek zorlaşmasından dolayı ABD’nin bu yıl bir stagflasyon dönemine girmek üzere olduğuna inanıyor.

Stagflasyonun ölçülebilmesinin yollarından biri reel faiz oranlarıdır yani enflasyona göre ayarlanmış faiz oranları. Reel faizlere bakmak, reel getiriyi ve varlıkların reel getirisini göstererek ekonominin reel yönünü ortaya koyar. ABD Çalışma İstatistikleri Bürosu‘na göre, tüketici fiyat endeksi (TÜFE) Temmuz ayında yüzde 8,5’lik bir enflasyon gördü. Temmuz ayı TÜFE verileri, Mayıs rakamlarından sadece yüzde 1,3’lük bir artış göstererek birçok politika yapıcıyı mevcut enflasyon oranının ciddiyetini reddetmeye sevk etti. Ancak, reel faizler çok daha farklı bir tablo çiziyor. 10 yıllık ABD Hazine getirisi şu anda yüzde 2,8 seviyesinde bulunuyor. Enflasyon yüzde 8,5 ile ABD Hazine bonolarına sahip olmanın gerçek getirisi yüzde 5,7’de.

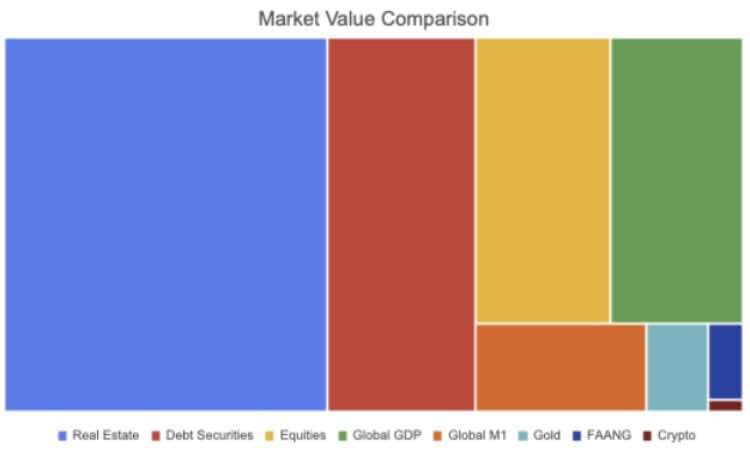

2021 itibariyle küresel tahvil piyasasının büyüklüğünün 119 trilyon dolar civarında olduğu tahmin ediliyor. Menkul Kıymetler Endüstrisi ve Finansal Piyasalar Birliği’ne (SIFMA) göre, bunun yaklaşık 46 trilyon doları ABD piyasalarından geliyor. İpoteğe dayalı menkul kıymetler (MBS), şirket tahvilleri, belediye menkul kıymetleri, federal kurum menkul kıymetleri, varlığa dayalı menkul kıymetler (ABS) ve para piyasalarını içeren tüm sabit gelirli piyasa SFIMA ölçümleri şu anda enflasyona göre ayarlandığında negatif getirilere sahip.

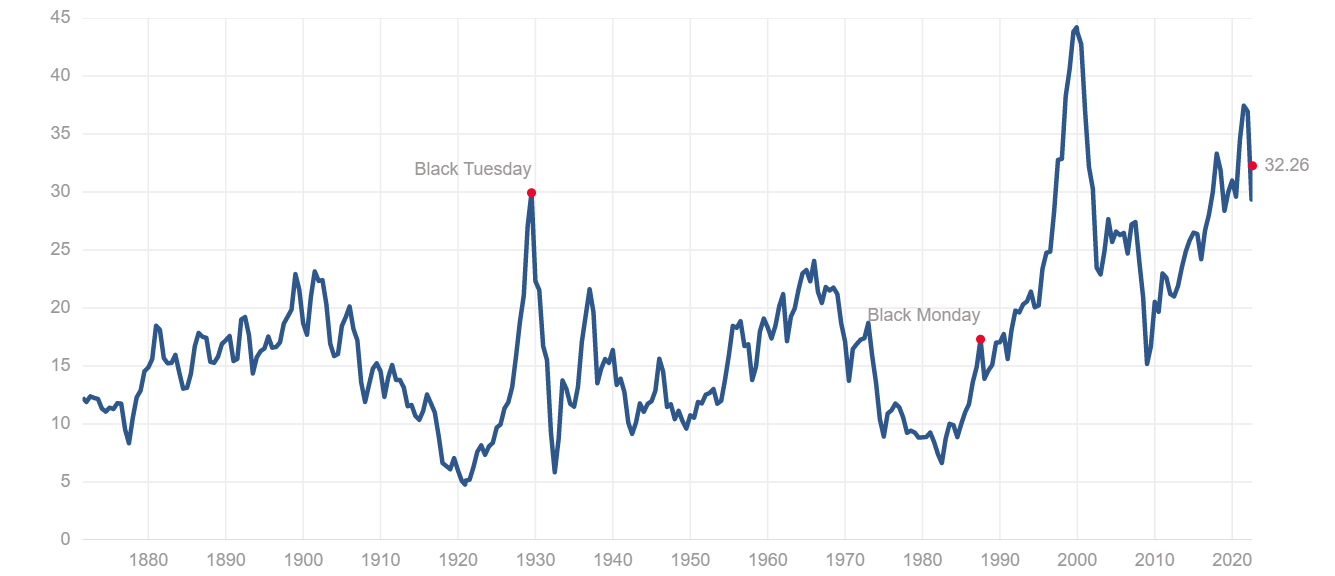

S&P 500 endeksi de aynı kategoriye giriyor olsa da Shiller fiyat-kazanç (F/K) oranı, S&P endeksini aşırı değerli kategoriye koyuyor. Oran, S&P 500 endeksinin önceki 10 yıl için enflasyona göre düzeltilmiş kazançlarını gösterir ve borsanın genel performansını ölçmek için kullanılır. S&P 500 için 32,26 olan mevcut Shiller F/K oranı, 2008’deki ekonomik kriz öncesinde kaydedilen seviyelerin oldukça üstünde ve 1920’lerin sonundaki Büyük Buhran ile hemen hemen eşit seviyede.

Şu anda konut piyasası da oldukça zor bir durumda. 2020’de küresel konut piyasasının değeri 2019 değerine göre yüzde 5’lik rekor bir artışla 326.5 trilyon dolara ulaştı. Konut kıtlığını körükleyen nüfustaki artışın bu sayıyı bu yıl daha da yükseltmesi bekleniyordu. ABD’de 2008 ekonomik krizinden bu yana faiz oranları neredeyse sıfıra sabitlendi, bu da konutları ucuz hale getirdi ve ülke genelindeki konut satışlarını artırdı.

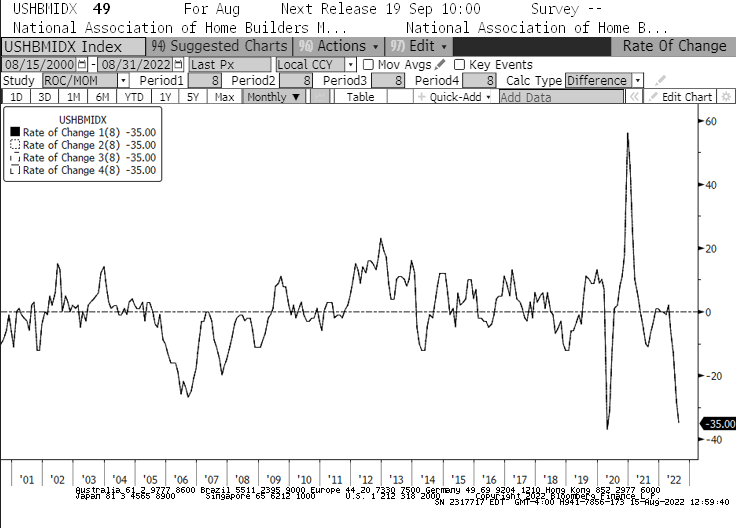

Yılbaşından bu yana gördüğümüz faiz oranlarındaki artış bu durumu değiştirecek. Ocak ayından itibaren Ulusal Ev Üreticileri Birliği (NAHB) konut piyasası endeksi tarihteki en hızlı -35 düşüşünü gördü. Endekste kaydedilen düşüş, konut balonunun aniden patladığı 2008 yılına göre daha hızlı oldu. Bu aynı zamanda NAHB endeksinin gördüğü en uzun aylık düşüşü, 2007nin Ağustos ayından bu yana ilk kez art arda 8’nci düşüşü işaret ediyor.

Bitcoin’e Akın Başlayabilir

Piyasaların hemen her tarafında büyük çaplı düşüşler yaşanırken, önemli sayıda kurum ve varlık yöneticisinin portföylerini yeniden gözden geçirdiğine tanık olunabilir. Aşırı değerlenmiş konut piyasası, aşırı satın alınmış hisse senetleri ve negatif reel getirili tahvillerin tümü birkaç yıl sürebilecek bir stagflasyon dönemine giriyor.

Büyük kurumlar ve varlık yöneticileri, stagflasyonist bir ortamda büyümek, piyasada kalmak, fırtınayı atlatmak ve hem kısa hem de uzun vadeli zararları riske atarak fonlarının tümü için zor bir seçim yapmak zorunda kalabilir veya portföylerini daha iyi bir şansa sahip çeşitli varlıklarla yeniden dengeleyebilirler.

Sadece bazı kurumsal oyuncular ikinci yolu seçmeye karar verse bile Bitcoin’e (BTC) artan miktarda para akışı görülebilir. Kripto para endüstrisi, 2020’den bu yana kurumsal kabulde eşi görülmemiş bir büyüme gördü ve Bitcoin dışındaki varlıklar birçok büyük yatırım portföyünün ayrılmaz bir parçası haline geldi. Bununla birlikte, en büyük ve en likit kripto para olarak Bitcoin, bu yatırımların büyük çoğunluğunun hedefi olabilir.